香港税负宽松,向来被誉为创业的沃土、企业的天堂。那么可能很多人会问了,香港公司报税时,该怎样利用香港公司降低税务成本?下面瑞丰德永就为大家举一案例进行讲解。

案例:某内地公司在内地工厂生产产品,出口到国外。内地公司有进出口权,可以收付外币。同时符合内地出口退税政策,对于出口的产品可获得9%的退税。此公司可成立香港公司来合理避税。

增值税=销项额(销售额)*17% - 进项额(可视为成本额)*17%

退税额=销售额 * 9%

(注:退税比例视不同行业不同产品有税局标准设定)

假设1: 出口产品在内地生产成本共计RMB60万,销售给国外客户RMB100万,在无香港公司存在时,最终应缴增值税:

应缴增值税额=销售额*17% - 成本额 *17% - 销售额*9%=100*17%- 60*17% - 100* 9%=-2.2(税局退回2.2万)

假设2:成立香港公司,由内地生产成本RMB60万的产品卖给香港公司RMB80万的价格,再由香港公司RMB 80万成本卖给国外客户RMB 100万。

应缴增值税额= 80*17% - 60*17% - 80*9%=-3.8(税局退回3.8万)

由此数据明显印证,成立香港公司在税务上是有优势的。

离岸豁免:

香港采用地域来源原则征税,即使在香港成立了有限公司,但如果公司业务利润并非来自香港,公司便可于申报香港利得税时,同时向香港税局申请离岸收入以豁免缴纳香港利得税。

优点:如申请成功,便可合法利用香港税务条例,豁免缴纳离岸收入产生的利得税;减低营运支出及增加公司投资能力。节省税务支出,减低营运成本;豁免税款之资金可增强公司投资其他业务能力。

缺点:申请结果要视税务局评估结果,没有百份百保证,若申报不成,须缴付香港利得税;公司需要支付离岸豁免申请成本。

基本条件:

1、供应商和客户均不是香港客商;

2、订单的签署过程均不在香港发生;

3、货物未在香港发生报关、收发货等;

4、未在香港有实体的办公室和聘请香港员工;

5、未在香港政府留有任何经营纪录等。

申请流程:

做帐审计--->将经审计报表与报告交税局提出申请--->税务发出离岸问题信件--->撰写回复信件及相关资料交税局--->税局下审批结果。

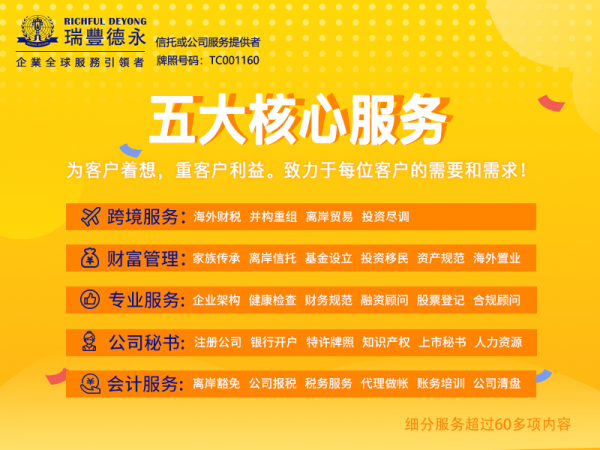

最后,若您还有更多问题想要咨询,欢迎联系瑞丰德永专业顾问,我们将会为您提供专业回答。瑞丰德永(Richful Deyong)2008年始创于香港,是亚洲具有领先地位的专业服务机构,在全球设有47个办事处,拥有2600多名员工,服务超过100000间公司,1300多间香港联交所上市公司,500间新加坡和马来西亚上市公司,名列财富杂志500强企业超40%及众多跨国知名公司。

瑞丰德永集会计、金融、财务、税务等高级顾问团队为一体,业务涵盖上市公司秘书、新股上市及股票登记、债务托管及受信,财富管理,海外信托和基金会设立,香港及离岸公司注册,特许牌照申请,企业架构,财税咨询,会计安排,人力资源、薪酬管理,综合性商务、企业及投资者服务等,专为客户提供全球化业务发展的专业指导和技术支持。